La creación de valor económico sostenido es una condición necesaria para la supervivencia de la empresa y ese valor se genera mediante la toma e implementación de decisiones que dan lugar a una rentabilidad superior al coste de los recursos utilizados. Para crear valor, la empresa debe conocer cuáles son las ventajas económicas que posee y, de acuerdo con ellas, adoptar decisiones que le garanticen una rentabilidad superior a los costes de los recursos que emplea. Esto pone de manifiesto la relación existente entre estrategia y creación de valor económico, pero no es fácil medirlo en la práctica.

Si se acepta el planteamiento anterior, se puede concluir que mediante el descuento de flujos de caja –metodología tradicional de medir el valor económico– no se puede cuantificar totalmente el valor aportado por una decisión estratégica, ya que se está dejando sin medir parte del valor aportado por esta decisión.

Lo cierto es que el valor económico que se obtiene a partir del descuento de flujos de caja tiene unas limitaciones, una de las cuales es que para descontar los flujos de caja es preciso conocer dichos flujos tanto en su cuantía como en el tiempo. La realidad, en cambio, muestra que una posible actuación futura sobre el proyecto que se va a desarrollar no es pasiva y que a veces tiene un valor importante. Esta posibilidad de actuación es lo que se denomina “flexibilidad operativa”.

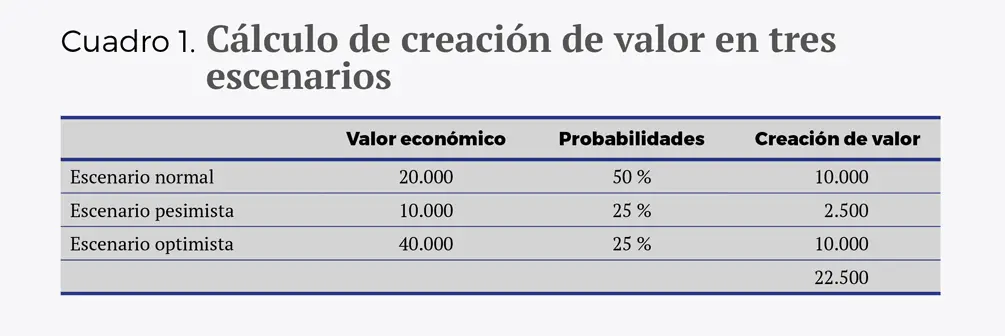

Una forma de incorporar el valor de la flexibilidad operativa en el valor que se obtiene a través del descuento de flujos de caja es descontar flujos de caja estimados basándose en las probabilidades de que un escenario suceda. En este caso, el descuento de flujos tradicional pasa a ser dinámico porque toma en consideración las probabilidades de que ocurran unos escenarios posibles. Esto se aprecia mejor con un ejemplo de análisis de inversión en un proyecto futuro (véase el cuadro 1), en el que se estiman tres posibles escenarios de evolución del negocio: normal, optimista y pesimista. Cada uno de ellos generaría un valor económico, pero las probabilidades de que ocurra uno u otro son distintas, de modo que el valor económico medio ponderado sería 22.500 unidades monetarias. En cada uno de estos planteamientos se debe analizar la creación de valor incluyendo en los flujos de caja las distintas acciones que se lleven a cabo ante los eventos previstos (por ejemplo, liquidar el negocio en el escenario pesimista a partir de un momento o ampliarlo a partir de un nivel de generación de caja).

Momentos para adoptar la flexibilidad operativa

Dada la incertidumbre en algunos sectores, no siempre conviene ser flexibles en el ámbito operativo. No obstante, no es menos cierto que, para aprovechar una oportunidad de mercado, toda decisión (estratégica o no) lleva implícita una serie de riesgos que habrá que correr en caso de apostar definitivamente por ella; riesgos que pueden relacionarse con disrupciones como cambiar de actividad o tecnología dentro de un negocio.

Por tanto, es evidente que, además de tener en cuenta el descuento de flujos de caja, hay que completar la medición del valor con otros métodos complementarios. Por tanto, es del todo necesario valorar no solamente las decisiones empresariales como tales, sino también el modelo de cuantificación de su impacto en la creación de valor. Aun así, antes de hacer números hay preguntas clave que toda organización debe hacerse antes de acometer cualquier proyecto de peso, cuestiones que tienen que ver con las opciones reales de dicho proyecto y si estas tendrán valor en el futuro.

El hecho de apostar por el clásico método de descuento de flujos de caja puede infravalorar la rentabilidad económica de un proyecto o una inversión determinada.

Antes de hacer números…

De este modo, antes de incrementar el valor económico de una decisión, es preciso asegurarse de que la opción tiene sentido y tiene valor. Una opción real a la hora de estudiar las distintas posibilidades de impacto se presenta cuando existen probabilidades de cambios en el entorno, lo que implica, entre otras cosas, poder retrasar dicho proyecto, abandonarlo y, en el mejor de los casos, expandirlo.

A la hora de estudiar su posible valor, resulta muy práctico clasificar las opciones reales en dos tipos:

- Opciones exclusivas o no exclusivas. Es claro que una opción real que sea exclusiva puede aportar más valor, ya que sobre un producto o servicio por el que se apueste se tiene un derecho individual.

- Opciones explícitas o implícitas. Por la primera de ellas, la empresa se garantiza ese derecho anterior por medio de un documento legal.

Bajo este enfoque, para que una opción tenga valor, debe ser exclusiva e implícita. Así, por ejemplo, el valor económico de un proyecto con una alta incertidumbre debido a un futuro desarrollo tecnológico se incrementará si existe la opción de retrasar el proyecto para ver qué ocurre con ese desarrollo. Bien es cierto que, si esa opción de retraso no es exclusiva, es decir, si todos los competidores pueden hacer lo mismo, esa opción carecerá de valor.

Aunque es positivo utilizar modelos de valoración de opciones reales en situaciones exclusivas y explícitas, conviene recordar que tienen limitaciones, ya que estos modelos toman prestados sus desarrollos de las opciones sobre futuros financieros. Las principales limitaciones técnicas se producen por la aplicación por analogía de las técnicas de valoración válidas en activos financieros y se producen cuando el activo subyacente no se negocia en un mercado público organizado o cuando el precio del activo no sigue un proceso continuo.

Utilizar el descuento de flujos de caja junto con otras técnicas de valoración

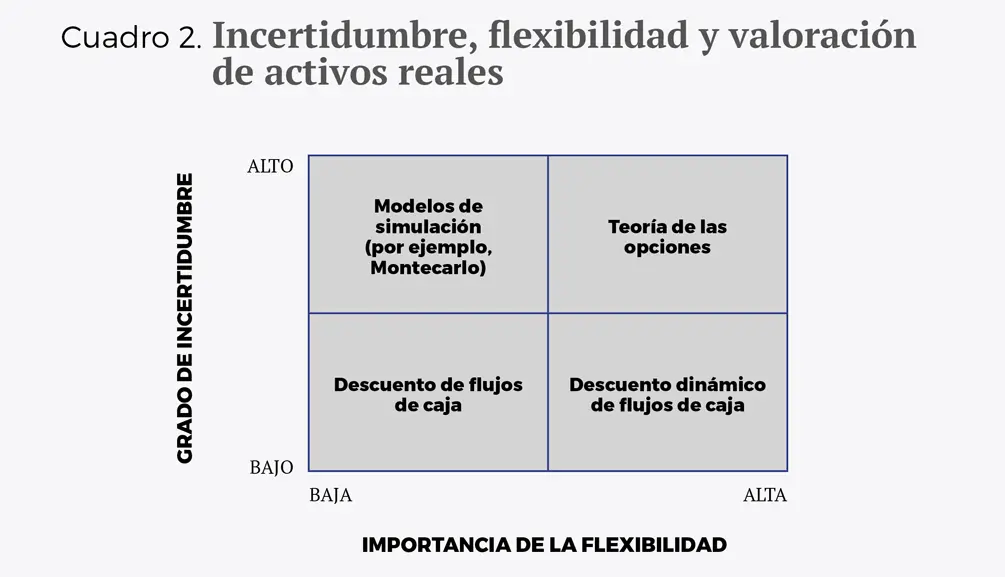

Con todo, dado que la flexibilidad operativa es una tendencia creciente en el mundo empresarial, el hecho de apostar por el clásico método de descuento de flujos de caja puede infravalorar la rentabilidad económica de un proyecto o una inversión determinada. Por ello, aunque existan limitaciones, hay que valorar añadir otras técnicas de valoración que incluyan posibles escenarios futuros, basados en probabilidades, como el descuento de flujos dinámico y la teoría de las opciones. El cuadro 2 expresa la relación existente entre el grado de incertidumbre, la flexibilidad y el modelo de valoración de activos reales.

© IE Insights.